外貨建て保険とは保険料が外貨で運用される保険のことです。米ドル建てや豪ドル建てが主流で、保険料の払込みや受け取りも外貨か円で行います。日本では超低金利が続き、円建ての保険による資産運用が難しい中、高金利の恩恵を受けることができる外貨建て保険への注目は高まっています。ここでは外貨建て保険の基本的な特長や種類について説明していきます。

今なぜ外貨建て保険が注目されているのか

2017年度になってから外貨建て保険を販売する保険会社が多くなってきましたが、その背景には4月に運用の前提となる標準利率が1%から0.25%へ引き下げになったことが大きく影響しています。これに伴い、貯蓄性のある円建ての商品の貯蓄性が下落し保険料が上がったため、資産形成ができ、保険料が割安な外貨建て保険のニーズが増加したのです。

外貨建て保険の特長

このように外貨建て保険は、運用面で魅力が大きい反面、為替リスクを受けるなど注意しなければならない点もあります。ここではおさえておくべき外貨建て保険の5つの特長をご紹介します。

1. 高金利

すでに述べたように、外貨建て保険の第一の特長は円建ての保険よりも高い金利で運用することができ、貯蓄性において有利だということです。日本は低金利の状態にあるため、銀行の定期預金に預けてもほとんど利息がつきません。その点、海外の国は日本より金利の高いところが多く、長期的なスパンで見れば金利の差は運用益に大きな影響を与えます。

2.予定利率の高さと保険料の安さ

またベースとなる国の金利が高いころから、運用のベースとなる予定利率が高いというのも外貨建て保険の特長です。予定利率とは契約者に約束される運用利回りのことで、これが高いと保険料が割安になる傾向にあります。したがって予定利率が高い外貨建て保険では、円建ての保険よりも同じ保障に対する保険料が安く設定されることになるのです。

3.資産の分散

外貨建て保険のもう一つのメリットは、資産を円だけではなく外貨にも分散することができるということです。国内で有事が発生し、日本の景気が悪化することで円の価値が下がるという可能性もあるでしょう。そうした万が一の事態に備え、外貨で資産を保有することは、資産の安全性を高めることに繋がります。

4. 為替手数料

4つ目の特徴は、円と外貨を兌換する際には為替手数料がかかるという点にあります。この手数料は保険会社ではなく契約者が負担することになるので、少しでも保険料の安い保険会社を選ぶ必要があります。例えば払込時(円から米ドル)に1円、受け取り時(米ドルから円)に1円で手数料が2回発生します。

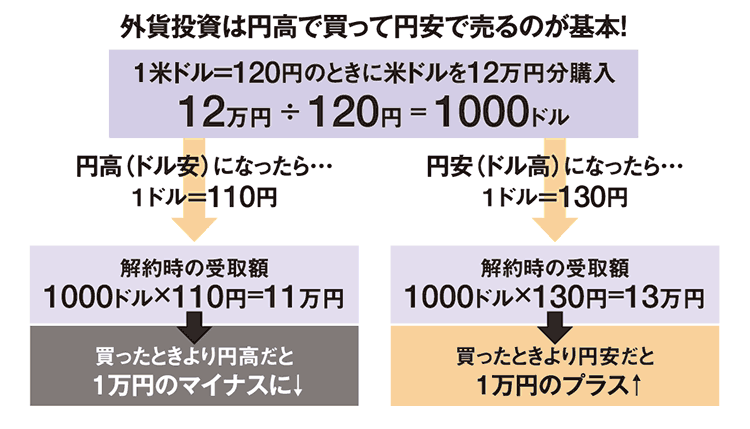

5.保険金を円で受け取る場合の為替リスク

もう一つ注意すべきは、保険金を円で受け取る際に為替の動きによって金額が異なってくるということ。つまり契約したときよりも、満期時・解約時に円安になっていれば受け取り額は増額する一方で、円高になっていれば減少するということです。

外貨保険の種類

外貨建て保険はおおむね、「通貨」・「支払い方法」・「保険の種類」によって分けることができます。まずは仕組みをきちんと理解したうえで、為替リスクの許容度や目的などに照らし合わせて、自分にあった商品を選んでいきましょう。

●通貨

外貨建て保険の通貨の主流は米ドルと豪ドルの2つです。米ドルはグローバルな基軸通貨であり、値動きが比較的安定しています。為替の暴落という可能性も他の通過に比べて低く、安心感があります。対して豪ドルは高金利ではありますが、流通量の少なさから為替手数料が比較的高めに設定されています。またオーストラリアは天然資源などの輸出への依存度が高いため、世界的な景気が低迷して資源の消費が落ち込むとマイナスの影響を受けてしまうという懸念もあります。

通貨は米ドルと豪ドル

| 米ドル | グローバルな基軸通貨であり、為替レートの変動幅が比較的安定している。圧倒的な流通量を誇り、為替市場における通貨別取引高のシェアは米ドルが43.8%(※)を占める。 ※出典:BIS(国際決済銀行)「2016年4月の月間1日当たりの平均取引高」 |

| 豪ドル | 先進国の中では金利が高め。政治も安定しており高い金利を維持している。ただし、資源輸出への依存度が高く、世界経済が低迷して資源の消費が落ち込むとマイナスの影響を受けやすくなる。 |

●支払方法

保険料の支払方法には、「一時払い」と「毎月払い」の二種類があります。一括で支払う一時払いは、払込み時と受け取り時の為替レートの差が直接影響してきます。そのため為替差益を狙うには有利ですが、その分元本割れのリスクもあります。毎月の支払いがない分、支払い額も大きいため、購入するのはまとまった余裕資金が確保できている場合に限られます。毎月払いの場合、定期的に一定金額分を買うことで高値のときは少ししか買わず、安値のときに多く買う「ドルコスト平均法」を活用することができるため、為替リスクの軽減をすることができます。

保険料の支払方法は2種類

| 一時払い | 保険料支払時と保険金や年金、解約返戻金受取時の為替レートの差が直接影響してくるため、加入時、加入後の世界情勢を冷静に判断する必要がある。 |

| 毎月払い | ドルコスト平均法(定期的に一定金額分を買うことで高値のときは少ししか買わず、安値のときに多く買う方法)の効果が享受でき、一時払いより毎月払いのほうが為替リスクを軽減できる。 |

●保険の種類

外貨建て保険では、終身保険・個人年金保険・介護保険などの貯蓄性のある保険が中心になっています。基本的な仕組みは円建てと同様ですが、為替変動の影響を受けるという点で大きな違いがあります。

貯蓄性保険が中心

| 終身保険 | 日本円よりも高い金利の通貨で運用するので貯蓄性において有利なうえ、予定利率が高く保険料が割安。ただし、為替変動のリスクや為替手数料が発生する点は注意が必要。死亡保障をドル建にすることで、通貨分散ができる。 |

| 個人年金 | 円に比べて利回りが高いのが特徴。長期運用の場合には大きな差が出るが、為替変動の影響を受け元本割れをする可能性がある。保険金の受け取りは年金方式か一括受取りかを選ぶことができる。 |

| 介護保険 | 外貨建てで運用する、介護保障の付いた終身保険。予定利率が高いので、保険料が割安なのはもちろん、所定の介護状態になれば、介護保険金が受け取れる。介護にならなかった場合には解約返戻金が受け取れる。 |

外貨建て保険は魅力が高い反面、外貨ならではのリスクもあります。外貨建て保険で押さえておくべきポイントを十分理解して、メリットやデメリットも考慮した上で利用するようにしましょう。

[関連記事:→外貨建て保険ならではの注意したいポイント]