死亡保険金や、養老保険などの満期金、個人年金保険などいざというときのために加入している保険なのに、契約条件によっては税金で目減りしてしまうこともあります。そのときになって慌てないために保険の税金について詳しく解説します。

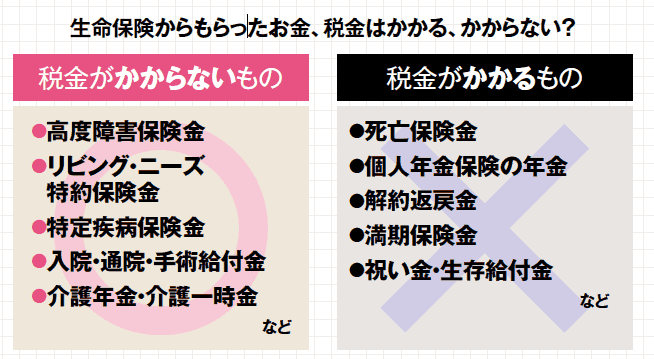

保険金を受け取ると税金のかかるものとかからないものがある。

税金が引かれて保険金が目減りしてしまうかも!

生命保険は万一のことがあった際に家族に残す保障として、個人年金保険は老後の生活費のためになど、いざというときのための備えとして加入するのが「保険」です。

でも保険の種類によっては税金が引かれてしまうってご存知ですか?税金が引かれる対象となる保険は、死亡保険金、個人年金保険の年金、満期保険金などが挙げられます。

高度障害保険金、入院・通院・手術給付金、介護年金などは課税の対象外です。

余命6カ月と診断された際、生前に死亡保険金が受け取れるものをリビング・ニーズ特約保険金といいます。こちらは基本的に課税の対象外なのですが、死亡後に受け取った残金は、死亡保険金と同様の税金がかかることになります。課税の対象とならないためには、生前にすべて受け取っておくことが必要です。

解約返戻金も通常は課税の対象になります。ただし、一時払い養老保険や一時払い変額保険(有期型)など、保険料を一時払いや前納で支払っている場合は、解約返戻金は通常の預貯金と同様に「源泉分離課税」の対象になり、受取金額と払込保険料の差益に対して、年20.315%の源泉分離課税が引かれることがあります。加入している保険が課税対象となる場合は、保険金にかかる税金の種類を把握しておきましょう。

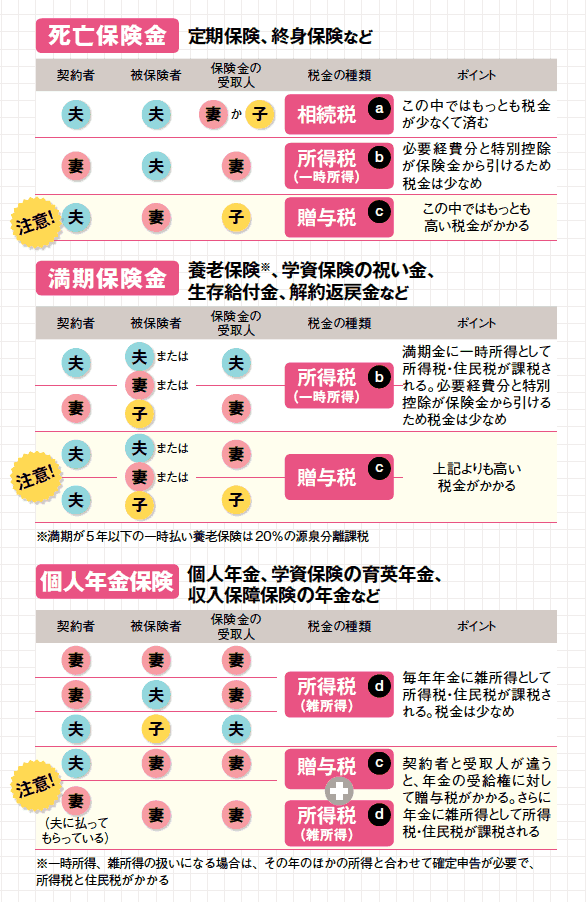

なぜなら税金の種類によって税額が大きく左右されるから。ポイントは「保険金の種類」と、保険の「契約者」「被保険者」「受取人」の組み合わせです。次の章で詳しく解説しましょう。

保険金や名義によってかかる税金が違う。

「受取人」などの名義でかかる税金が違ってくる。

保険金にかかる税金には、主に「相続税」「所得税(一時所得・雑所得)」「贈与税」があります。税金の種類は保険の種類と名義人によって変わってきます。

死亡保険金は契約者と被保険者が同じなら相続税の対象に。もっとも一般的で税額が低くて済む例です。生命保険の非課税分(500万円×法定相続人分)と、相続税の基礎控除分(3000万円+600万円×法定相続人分)を保険金から差し引けるので、相続税がかかることは少ないでしょう。契約者と受取人が同じなら、保険金に所得税が課税されます。所得税の課税対象になるときは、住民税の課税対象にもなるので覚えておきましょう。

契約者、被保険者、保険金の受取人の名義が全部違うケースでは贈与税がかかってしまうので注意が必要です。満期保険金は、契約者と受取人が同じだと一時所得の対象に。満期保険金から払込保険料総額と特別控除50万円を差し引けるので、税金をそれほど心配する必要はないでしょう。また、5年以内に満期を迎えたり、解約したりした場合に受け取る保険金・解約返戻金には、20.315%の源泉分離課税がかかります。保険会社が税金を差し引いた金額を受取人に支払います。一方で、契約者と受取人が違うと、満期保険金は契約者から受取人への贈与になり、税額は高めになります。

個人年金保険はいずれも雑所得の対象に。ただし、契約者と受取人が異なると贈与税の対象となり、所得税(雑所得)とダブルで税金がかかります。契約者が妻でも、夫が保険料を支払っていると保険料は夫から妻への贈与とみなされます。年間110万円まで無税の暦年贈与を使うなどの方策をとっておいたほうがいいでしょう。

また、妻が満期保険金や年金を受け取ると、金額によっては、夫が配偶者控除を受けられなくなるので、その点も注意が必要です。

図の「注意」マークがついている契約は、贈与税の対象になり税額が高くなりがちです。契約の途中でも被保険者以外は変更できるので、贈与税がかかる場合は契約者や受取人の変更も検討しましょう。

実際にいくらくらいの税金がかかる?

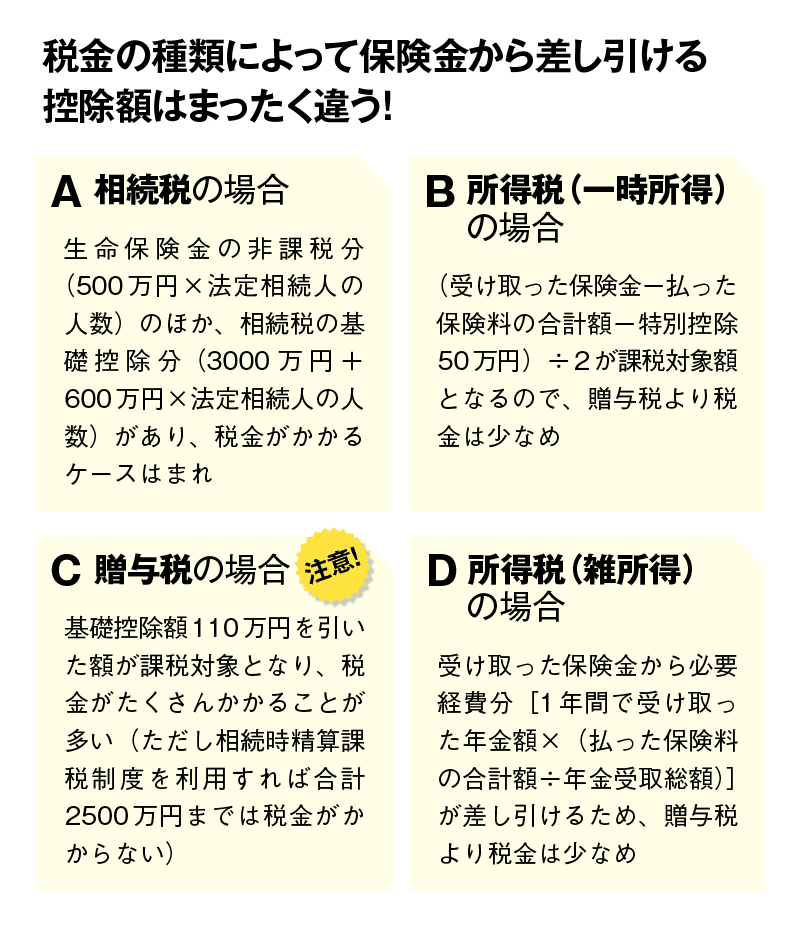

税額が高いのは贈与税>所得税>相続税の順。

では実際にどれぐらいの税金がかかるのでしょうか。最初にAの相続税の場合です。生命保険の非課税分と、相続税の基礎控除分を保険金から控除することができます。Bの所得税(一時所得)は、受け取った保険金から、払った保険料と特別控除50万円を差し引き、その2分の1が課税対象額に。Dの所得税(雑所得)は、払った保険金を必要経費として差し引くことができます。 問題となるのはCの贈与税の場合。贈与税の控除額は110万円と低めで、税率もほかの税金と比べて高く、税額が高めになってしまいます。では死亡保険金1000万円、法定相続人が妻と子ども2人、保険料月8000円を10年間支払い、受取人は専業主婦のケースで計算してみましょう。

まずはA相続税の場合です。生命保険金の非課税分は500万円×3人=1500万円となり、保険金はこの範囲に収まるので相続税はかかりません。

Bの所得税(一時所得)は、1000万円−払った保険料96万円−特別控除50万円÷2=427万円が課税対象に。427万円から確定申告の基礎控除額38万円を引いた額は389万円。平成28年の所得税の税率では、389万円×20% −控除額42万7500円=35万円が納める税金になります(1000円未満切り捨て。平成49年12月31日までは別途復興特別所得税2.1%がかかります)。

そしてCの贈与税の場合です。保険金1000万円−贈与税の基礎控除分110万円=890万円が課税対象。贈与税の計算により、890万円×40% −控除額125万円=231万円が納める税金になります。このように贈与税がかかる契約では、税額が高額になるので注意が必要です。

年金払でもらう保険金は税金に注意!

「相続税」の他に毎年「所得税」がかかる。

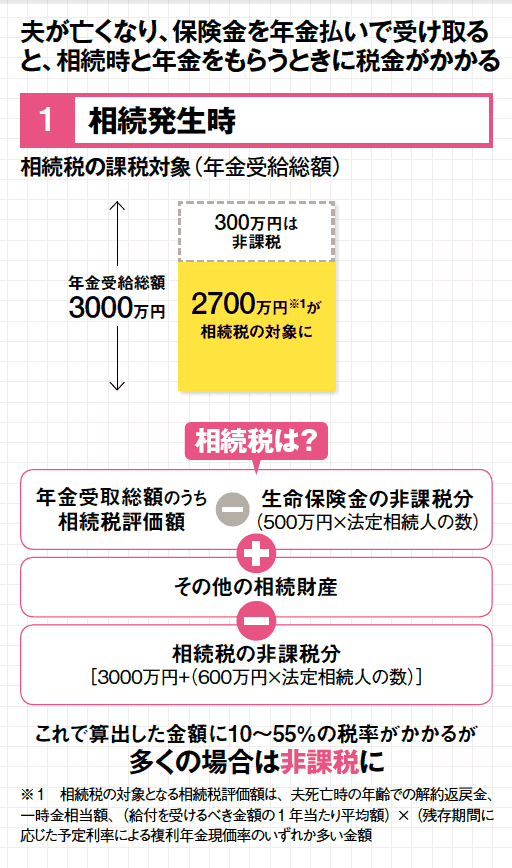

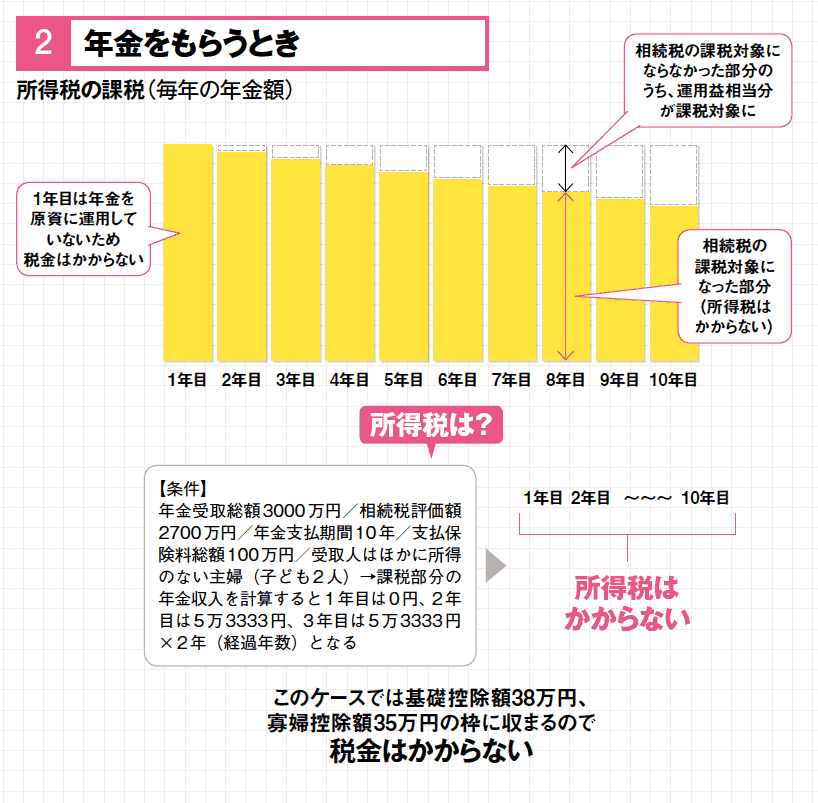

死亡保険金を年金方式で受け取る収入保障保険や、学資保険の育英年金、個人年金保険は相続税の対象になります。個人年金保険では、契約者と受取人が違う場合や、年金を受け取る権利を相続した場合、相続税がかかります。そして、年金の支払いが始まった翌年以降、年金形式で受け取る保険金については所得税の対象となります。つまり、相続税と所得税の両方を支払うことになるのです。

ただし、相続税は生命保険の非課税分や相続税の非課税分があるため、実際に相続税がかかるケースは少ないもの。年金にかかる所得税は、相続税の対象にならなかった部分のうち、運用益にあたる部分が課税対象となります。

図のように、収入保障保険を受け取った例で見ていきましょう。所得のない妻で子ども2人というケースなら所得税がかからないこともあります。ただし、保険金額と受取人の条件により異なり、妻が働きはじめると税金がかかる可能性もあるので注意が必要です。老後資金としての個人年金保険では、契約者本人が受け取る際には、所得税のみがかかります。