定年後の資金作りは早めの準備が大切。リスクをおさえる分散投資や、保険を利用した資金作りの仕方を知っておきましよう。

マイナス金利でお金は増やしにくい時代に?

老後生活のベースになる資金は、退職金と年金です。若い頃から自分自身でコツコツと貯めてきた人がいる一方で、思うように貯められずに定年を迎え、退職金が唯一の頼りという人もいるかもしれません。

退職金をどこに預けるのかで悩むことも多いでしょう。身近で手軽な預け先としては、銀行などの預貯金があります。元本は保証されているので、預けたお金が減ることは基本的にはありません。安全でいつでも引き出せるという面では、どんなお金の用途にも対応するのが預貯金です。

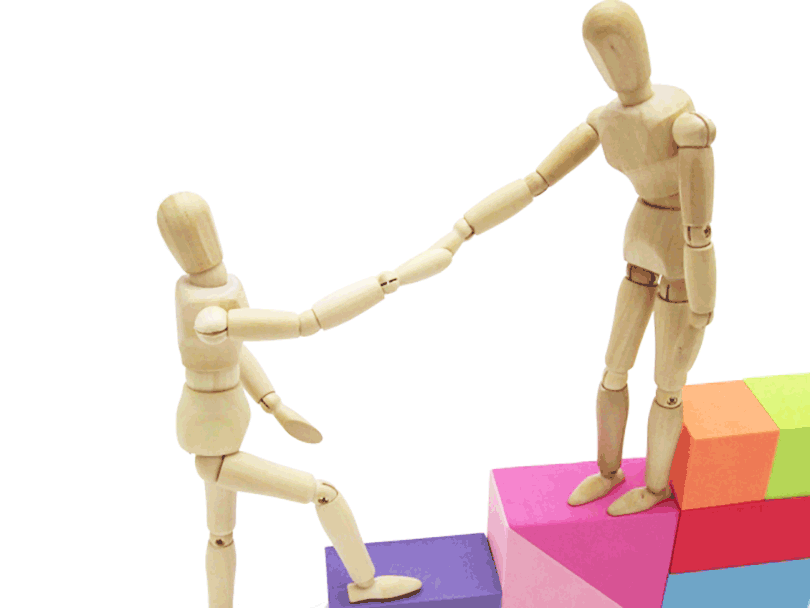

ただし、預け先としては安心でも、お金を増やすという面ではマイナス金利の影響が出ています。普通預金の金利は0.001%、定期預金の1年もので0.01%です(2016年6月末現在の大手銀行の預金金利)。1000万円を1年間定期預金に預けると、利息は1000円という水準です。

世の中で売られている商品の値段が、預貯金金利以上に上昇すると、お金の価値は実質的に減ります。

例えば、いま1000円の商品が毎年1%ずつ値上がりしていくと10年後には1100円になります。定期預金に1000円を金利0.01%で10年間預けたとすると、10年後の元本と利息の合計は1001円です。つまり、99円分お金の価値が下がったことになります。

預貯金以外の金融商品を考えてみる

もしも、預貯金よりもお金を増やしたいと考えるのであれば、投資性の商品を購入してお金を運用することです。ただし、憶えておいてほしいことがあります。それは、投資で利益を得ようとすれば、必ずリスクもあるということです。ここで言うリスクとは、危険という意味ではなく「価格の変動」のことです。投資の基本は、安く買って高く売ること。市場で取引されている株式や債券などは、日々価格は変動しています。買う時も売る時も、そのタイミングは誰も教えてくれません。値下がりして損をしても、減った分を補てんされることはありません。つまり、すべて自己責任になります。

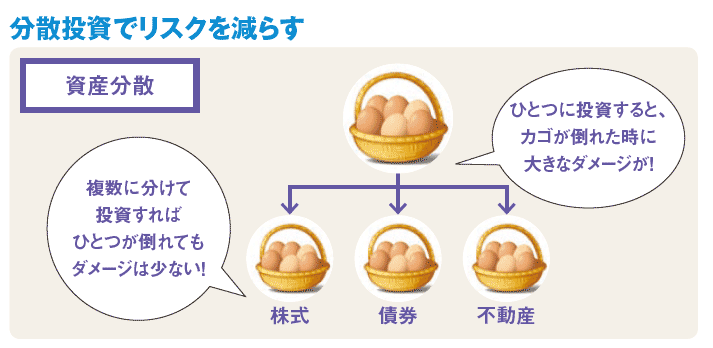

それでも、投資を恐れてばかりでは前には進めません。リスクをゼロにすることはできませんが、少しでもリスクを軽減する方法を知っておきましょう。その方法とは「分散投資」です。大切な老後資金の運用にはとても大切な考え方です。分散投資には「資産の分散」と「時間の分散」があります。

●資産の分散

文字通り、投資先をひとつに集中させず、株式・債券など複数の投資先に分けて運用する方法です。株式と債券など、異なる値動きをするといわれるものを組み合わせて投資することでリスクを軽減し、価格の変動を抑える効果があります。

●時間の分散

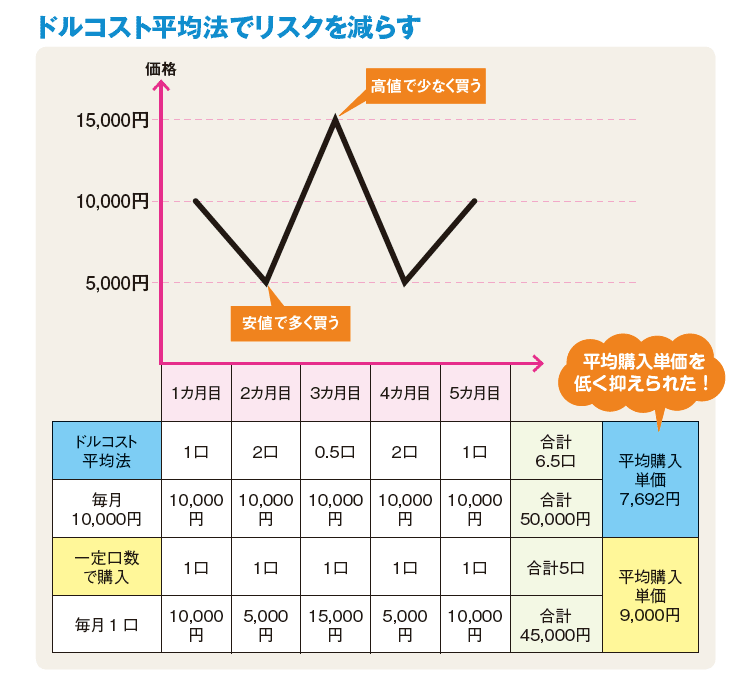

時期をずらして購入する方法です。

一般的には「ドルコスト平均法」が知られています。毎月一定額を購入し、価格の高い時は少なく、低い時は多くを購入する方法です。購入額の平均単価を抑えるメリットがあります。ただし、上昇や下降など一本調子の相場には弱いというデメリットもあります。

変動性商品で資産づくりを考える

先程述べたように低金利時代においては定額性商品(貯金、定額保険等)では大きな資産づくりは望めません。変動性商品(投資信託、変額保険等)は、将来の受取額が確定できないリスクはありますが、時間を分散すれば平均購入単価を低く抑えられる効果が期待できます。

変動性商品の中に投資信託と生命保険を組み合わせた変額保険があります。保険でありながら「ドルコスト平均法」や「複利運用」という投資信託のメリットを受けることができます。

また変額保険は他の変動性商品にない税制面の特徴があります。まず、毎年の税金負担が軽くなる「生命保険料控除」の適用です。そして、将来増えた資産にかかる税金の差です。投資信託などは増えた資産に源泉分離課税がかかりますが、変額保険で増えた資産に税金を抑えられる「一時所得」が適用されるのです。

老後まである程度の時間があるならば、老後資産形成を考えるうえで、投資と生命保険のふたつのメリットが受けられる「変額保険」を選択肢に入れてみてはいかがでしょうか。

[変額保険についての詳しい記事はこちら→変額保険ってどんな保険?]