死亡保障の額は公的保障を考慮して決定する。

夫死亡後の生活費は遺族年金でカバーされる。

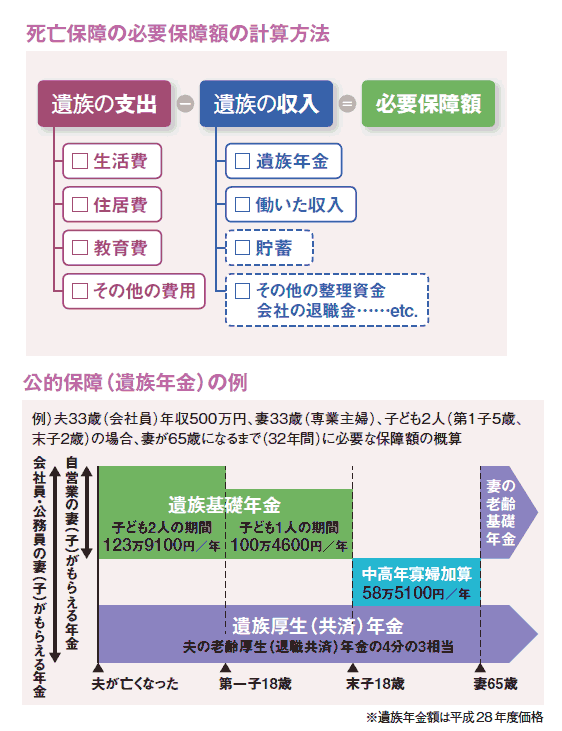

万一、家計を支える夫が亡くなってしまったら、残された家族の生活費や子どもの教育費など、その後も必要となるたくさんのお金はどうすればいいのでしょうか。特に妻が専業主婦の場合、収入がゼロになり、残された家族の生活はたちまち立ち行かなくなります。そんなときのために保険への加入が重要なのは前述した通り。しかし、保険以外にも遺族をサポートしてくれる公的保障制度が用意されています。その分を考慮したうえで、保険で必要な保障額を考えましょう。

公的保障には遺族年金があります。遺族基礎年金では18歳未満の子どもがいる家庭で年金が受け取れます(子どもがいなければ支給はありません)。遺族基礎年金は国民年金から支給されるので、会社員のみならず自営業者も支給対象です。支給金額は子どもの人数によって異なり、末子が18歳になるまで支給されます。その後は妻が40歳以上なら、下の図のように中高年寡婦加算が受け取れます。

さらに、夫が会社員で厚生年金加入者であれば、遺族厚生年金が上乗せされます。こちらは子どもの有無にかかわらず妻が受け取ることができ、金額はそれまでの給与額(平均標準報酬月額)により決定されます。ただし、子どものいない30歳未満の妻に対しては5年で打ち切りとなります。

遺族年金の遺族基礎年金、遺族厚生年金ともに、一度受給資格が発生すれば、再婚などしない限り受け取ることができます。ただし、子どものいない妻は、もともと遺族基礎年金の受給資格はありません。 そのほかにも、会社員なら死亡時に死亡退職金や弔慰金がもらえたり、健康保険から埋葬料として5万円が支払われる制度もあります。住宅ローンを組んでいる場合には、残債は団体信用生命保険から支払われてローンが相殺されるといった保障もあります。

このように、遺族の生活は公的保障でサポートされているので、保険加入の際はどんなものがもらえるのかよく確認したうえで保障額を決めることが大切です。自営業者の場合、遺族厚生年金が受け取れないため、会社員の人よりも厚く保険で準備が必要です。収入や家族構成などにより、必要な保障額はそれぞれの家庭で異なるので、下の計算方法を参考に確認しましょう。

病気やケガには早いうちに備えておく

健康なときこそ医療保険へ加入を

実は、自分の健康に不安がないときこそ、医療保険への加入どき。健康保険で医療費は3割の自己負担で済むから医療保険は必要ないという考えもあるかもしれませんが、誰にでも大きな病気とケガのリスクはつきものです。

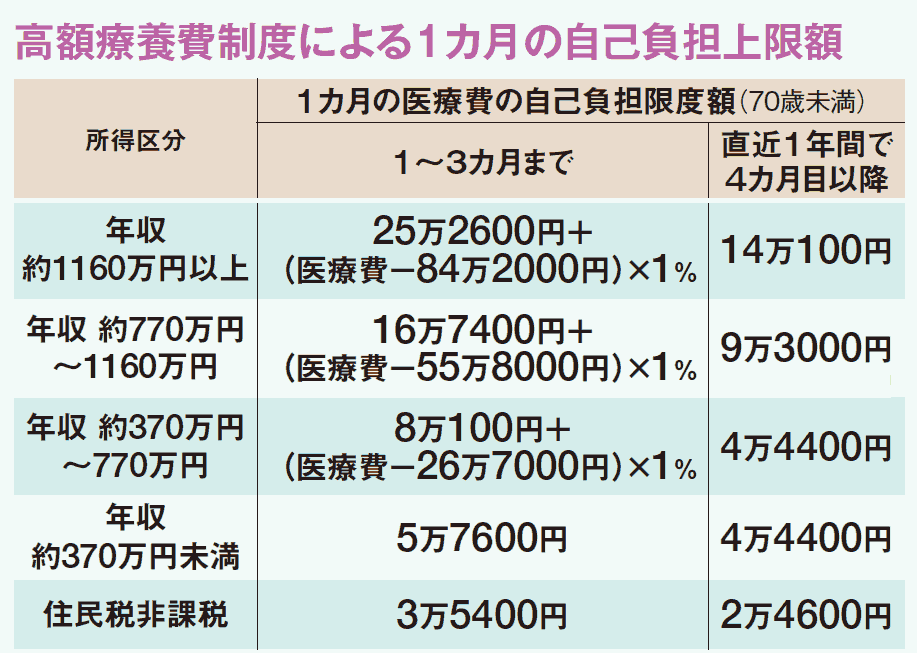

医療費が高額になった場合でも、高額療養費制度が適用され、一般家庭なら1カ月の自己負担は9万円ほどで済みますが、食事代や差額ベッド代、先進医療にかかる費用などは健康保険適用対象外。入院は長引くほど家計を圧迫します。そんなときのために備えるのが医療保険です。医療保障がより必要になるのは高齢になってからですが、年齢が高くなるほど保険料は高く、既往歴があるなどの理由で保険に加入できなくなる可能性もあります。若くて健康なうちにこそ、医療保険に加入しておくと安心です。

また、妊娠中の女性は医療保険に加入できないことも。これは妊娠・出産で通常の健康状態よりトラブルになりやすいためです。赤ちゃんを望んでいるのなら、妊娠をする前に加入しておきましょう。